我国《资源税法》对砂石开采成本影响深远,12省区白云岩税率分析

我国《资源税法》对砂石开采成本影响深远,12省区白云岩税率分析

砂石作为我国的一种重要资源,广泛分布于自然界中,是道路、桥梁、隧道、水电站、核电站、建筑等工程中重要的建设材料,在混凝土中起着举足轻重的作用。随着我国基础建设的大力开展,砂石资源需求量急剧增加,导致我国砂石资源遭到过度开采,严重破坏了生态环境。为促进砂石产业的绿色发展、高质量发展,我国通过了首部资源税法,砂石资源税将按照1%-5%或每吨(或每方)0.1-5元税率征收。

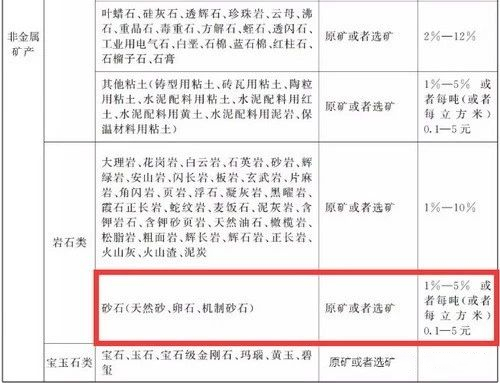

《资源税法》规定:

(1)砂石原矿或者选矿按照1%-5%或者每吨(或者每立方米)0.1-5元税率征收;

(2)砂石矿可以选择实行从价计征或者从量计征;

(3)从衰竭期矿山开采的矿产品,减征百分之三十资源税;

(4)纳税人开采共伴生矿、低品位矿、尾矿的,省、自治区、直辖市可以决定免征或者减征资源税;

(5)应税产品为矿产品的,包括原矿和选矿产品。

《资源税法》的正式出台,将从税率上影响我国砂石矿山开采成本。正式文件公布的砂石资源税可调动范围较此前公布的信息较大,充分体现了中央尊重各省市区砂石矿山开发的差异,是较为“人性化”的法律法规。

相较于此前发布的《资源税法(征求意见稿)》内容:对砂石(天然砂、卵石、机制砂石)征收1%-5%或者1元-10元/立方米资源税——《资源税法》正式发布文件:

(1)大幅降低了砂石从量计征的资源税率;

(2)将砂石矿归纳到“非金属矿产岩石类”,这是和“征求意见稿”明显不同的地方。

近期,我国知名矿业律师以白云岩为例,分析了12个省区的现行砂石矿税率,以及砂石矿开采成本砂石菌整理供大家探讨。

1、建筑用白云岩矿的替代矿种

建筑用石料除了白云岩矿之外,还有建筑用灰岩、砂岩、板岩、凝灰岩、大理岩、花岗岩、闪长岩、石英岩、片麻岩、安山岩、玄武岩、辉绿岩、橄榄岩等,上述矿种之间具有替代性,但是,一般而言,后4种的出让收益基准率一般比前前10种出让收益基准价要高。

2、白云岩的出让收益基准价与资源税整体情况

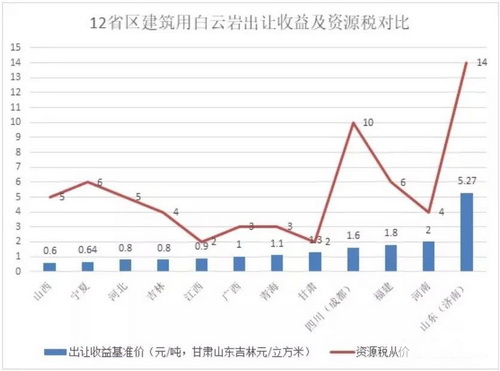

关于采矿权出让收益基准价,图中12个省区中,除了甘肃、山东济南和吉林的出让收益基准价是以元/立方米为单位外,其他9个省区均以元/吨为单位。

本图仅指出其不同,而未将两种不同单位进行统一换算,但具体适用时,应予以注意的。关于白云岩资源税。现行12省区的平均税率为5.33%,其中需要特别注意的是,资源税法实施后,白云岩税率为1%至10%,具体适用税率由省级政府提出报省级人大常委会决定后报国务院和全国人大常委会备案。12省区税率中,山东白云岩税率高达14%,明显高于法定税率,将来需要降低;而四川为10%,也已达到税率区间的上限。

3、关于出让收益与资源税的关系

采矿权人为了取得建筑石料采矿权需要向国家缴纳出让收益金,这构成了采矿权人的取得成本;在开采销售矿产品后,需要缴纳资源税、企业所得税等税种,其中资源税是矿山企业应缴纳的特殊税种。

国家取消矿产资源补偿费并施行资源税改革后,国家设定的资源税税率已经考量了原矿产资源补偿费及原资源税的平移初心。

从该种情形看,现行资源税既有体现国家矿产资源资产所有权人身份应收取的价值,又体现了利用国家管理职能、调控不同矿山级差而收取的价值。

从公平角度讲,采矿权仅是采矿权人用以开采矿产品的核心生产要素之一,除此之外,采矿权人还需要取得建设用地使用权、还要建设矿山、雇佣员工等,只有将生产要素、技术要素和管理要素予以组合才能使矿山企业正常运营。

因此,在企业取得采矿权要素阶段,采矿权的初始价格应稍低为宜,以蓄水养鱼为主要目的;矿山企业销售矿产品后,设计合理的资源税税率以分取售鱼所得。

总的来说,前段应较低,后端可较高,而不应前后都高。基于上述考虑,砂石菌认为,山西、宁夏、河北、吉林和江西五省,出让收益基准价和资源税税率呈反向关系,从矿业可持续发展角度讲相对科学。四川、福建、河南、山东四省的资源取得成本较高,而资源税率也较高,砂石骨料企业综合成本较高。

4、出让收益基准价高低和资源税高低将对矿山企业的并购目标产生重大影响。

矿山企业为了保持资源优势,将会根据不同地区的市场需求、资源赋存、销售半径、取得成本、营商环境等因素采取一级市场受让采矿权、二级市场受让或者受让存量矿山企业股权等方式予以投资。

而国家近几年开展的露天矿山整治、环保督查中,也将建筑石料矿山作为整治重点,将资源整合作为减少采矿权主体、提高办矿规模的重要手段,这是推动大型砂石骨料矿山企业并购、整合资源的政策支撑。例如甘肃、湖南等省颁布政策推动建筑石料矿山资源整合。

除了上述因素之外,资源税的高低,也会成为并购方选择目标区域及企业的重要要素之一。

长期以来,我国的资源税法规以《中华人民共和国资源税暂行条例》为主。资源税法将资源税暂行条例上升到法律的高度,体现了更强的国家意志性、强制力和执行性,也完成了资源税税率的法定化,以及资源税征收模式的明确化。

资源税法是绿色税制建设的重要环节。将更加充分地发挥税收在促进合理科学、节约集约开发利用资源和推动绿色发展中的重要作用。其中新法对于一些绿色发展政策的呼应,也给予砂石骨料行业以启示。

1、资源税征管:促进资源节约使用

从税率来看,此次资源税立法给企业带来了较为良好的预期:相较《中华人民共和国资源税法(征求意见稿)》中对砂石等征收1%-5%或者1-10元/立方米资源税的规定,以及《中华人民共和国资源税暂行条例》中对非金属原矿征收每吨或者每立方米0.5-20元的惯例,税率呈现稳定下降趋势。

然而,由于各省资源分配不均、地域差异较大,砂石的的开采范围、开采条件、开采成本都不同,资源税法也授权地方结合实际情况自行调整砂石的具体适用税率。因此在各地决定具体税率前,难以判断具体纳税主体的税负将增加还是减少。

当然,此次资源税法采取了税制平移的立法模式,可以预计税负平移将是地方税率确定的主流做法。且砂石作为环保限产的重点治理对象,其税率对下游建筑材料的价格影响颇大,地方政府也必将在节约资源和地方税收中争取合理平衡。

2、资源税减免:促进资源集约利用

为提高资源综合利用率、发挥税收制度对资源集约利用的激励功能,资源税法对现行长期实行而且实践证明行之有效的资源税减免政策作出了沿袭:对从衰竭期矿山开采的矿产品,减征百分之三十资源税。此外资源税法还对共伴生矿、低品位矿、尾矿以及因意外事故和自然灾害等原因遭受重大损失的,授权各省、自治区、直辖市确定减免资源税的具体办法。

此前为促进资源合理利用,政策历来给资源综合利用企业以增值税与所得税方面的税收优惠:财政部《资源综合利用产品和劳务增值税优惠目录》明确建筑砂石骨料生产企业所用的原料90%来自建筑废弃物的,可享受50%增值税即征即退政策;

2008年开始施行的《资源综合利用企业所得税优惠目录》明确砖(瓦)、砌块、墙板类产品生产企业所用的原料70%以上来自建筑垃圾的,该产品收入在计算应纳税所得额时,减按90%计入当年收入总额。

此次资源税优惠加入资源综合利用的税收优惠大军,将鼓励纳税主体积极采取相应措施提高矿产资源的开采效率和资源综合利用水平,主动适用资源税立法后的制度变化。这便是资源税立法的本质:实现产业绿色升级。

3、资源税立法:促进产业绿色发展

资源税的立法目的就是要“坚持节约资源和保护环境的基本国策”,充分发挥税收促进资源节约和环境保护的作用。

从资源保护的下游来看,一方面,资源税法启发地方积极“开源”。钢筋混凝土建筑在建设中要消耗大量的砂石,拆除时又较难回收再利用,而绿色建筑使用可再生建筑材料如再生混凝土砖,既减少了砂石的使用,也提高了砂石的利用率。

长远来看,发展绿色建筑将有效带动新建材产业发展,2019年1月青岛市设立最高达500万元的“绿色建筑、绿色建材类奖补资金”,以及2019年3月施行的《山东省绿色建筑促进办法》便颇具示范作用。

另一方面,资源税法也启发地方积极“节流”。据统计,中国每年生产超过20亿吨的建筑垃圾,而绿色环保砂石——机制砂,便是由矿山石料或建筑废物经过破碎筛分所得。而地区建筑垃圾管理政策中明确提出建筑垃圾资源化利用的,从省级层面来看不到20%。

2019年8月《南京市建筑垃圾资源化利用管理办法》(征求意见稿)中提出的“今后政府投资工程,必须优先使用建筑垃圾再生产品”,可以给予其他地方以政策驱动资源利用的启示。

此外就资源保护的上游来看,优化砂石企业生产也是地方政府的行动方向。

2019年6月《国家绿色矿山环境保护与高质量发展非金属砂石矿行业示范标准建设指南》的发布,给予地方政府以顶层规划和建设指南启示。

当前,我国的砂石骨料年产量已达到200亿吨,位居世界第一。砂石资源税改革对砂石企业投资、规划、效益等方面都有重大影响,影响也将辐射整个建筑行业。

对于地方政府而言,在制定具体税率和具体计征方式时,应在保护环境的同时积极引导绿色发展,为行业营造更为健康的发展环境。

《资源税法》将资源税暂行条例上升到法律的高度,体现了中央对税收法定原则的要求;从税率的角度支持尾矿制备机制砂石骨料,因地制宜对待全国各地砂石矿开采的不同情况,体现了对促进资源集约节约利用和加强生态环境保护的要求,适应了绿色协调共享发展的理念,将对我国砂石产业、尤其是机制砂石产业的绿色发展、高质量发展起到巨大的支撑作用!

来源:法缘法友、中国砂石协会整理

< 完 >